Graag informeert Overnamemarkt je over de Vlerick Business School M&A Monitor 2023. Deze Monitor biedt essentiële inzichten in hoe de Belgische M&A-markt evolueert en welke typische drijfveren, dealkenmerken en waarderingsmultiples werden genoteerd.

De M&A Monitor is het referentie jaarlijkse onderzoek naar de Belgische overnamemarkt -

Je kan hier de resultaten van de volledige studie downloaden.

De resultaten zijn gebaseerd op de antwoorden van meer dan 150 M&A-experts - waaronder overnamebemiddelaars, makelaars, bankiers, advocaten, corporate finance-adviseurs zen ook Overnamemarkt.be

Ondanks een terugval op de internationale fusie- en overnamemarkt houdt de Belgische markt in 2022 verrassend goed stand. Dat is oa te danken aan de kleinere transacties. Met een EV / EBITDA multiple van 6.7x blijft de gemiddelde transactieprijs over alle segmenten heen op een absolute recordhoogte. De aanhoudende economische onzekerheid leidt wel tot een verhoogd gebruik van uitgestelde betalingen. (vendor loan of earn out)

Aangezien dit de 10e editie van de M&A Monitor is, werd ook ingegaan op de grootste trends van de afgelopen tien jaar- en op trends die M&A in de nabije toekomst waarschijnlijk vorm zullen geven: Over de afgelopen 10 jaar werd de M&A-markt een pak professioneler. Groei is belangrijkste motief voor overname eerder dan besparing. Voor de komende jaren wordt een proactieve markt verwacht waarbij kandidaat-overnemers meer op zoek zullen gaan naar targets in het buitenland.

Keynote sprekers - Mieke Van Oostende, Senior Partner M&A bij McKinsey & Company, en Yves Slachmuylders, Partner M&A bij McKinsey & Company - gaven hun mening geven over de de huidige M&A-markt.

Trends over de voorbije 10 jaar in de Belgische overnamemarkt

Trend 1: Duidelijke trend naar professionalisering r in de M&A Markt. Er wordt meer belang gehecht aan waardecreatie via groei door overname via het verwerven van waardevolle talenten of technologieën.

Trend 2 : Stijging van de bedrijfswaarderingen van 5 keer bruto bedrijfswinst (EBITDA) in 2013 naar gemiddeld 6.7 keer EBITDA in 2022 .

Trend 3: Enorme veerkracht in moeilijke tijden

Ondanks pandemie, oorlog, inflatie, energiecrisis, stijgende rente en een moeilijke arbeidsmarkt

Trend 4 Overnames blijft top op mind in de KMO-markt

De combinatie van veel cash met extreem lage rentes zorgde de laatste jaren voor een enorme boom in de M&A markt.

Trend 5 Langere duur onderhandelingen Het onderhandelingsproces van start tot afronden overname lijkt over de voorbije 10 jaar wat langer duren: Tot meer dan 12 maanden in 2022! Mogelijk gevolg van onzekerheid (energieprijzen, loonkosten, logistieke problemen) . Hierdoor vraagt het extra tijd om een correcte waardering op te maken en moet er sterker onderhandeld worden over de prijs en betalingsvoorwaarden.

Trend 6: ESG wordt steeds belangrijker ESG staat voor Environmental, Social en Governance (milieu, maatschappij en behoorlijk bestuur).

Je kan hier de resultaten van de volledige studie downloaden.

PRAKTISCHE VRAGEN

Neem contact op met Cloé De Moor!

E: cloe.demoor@vlerick.com | T: + 32 9 210 97 88

Vlerick Business School

Brussel | Gent | Leuven

HOOFDKWARTIER: Reep 1, BE-9000, Gent, België

Samenvatting editie 2023 - Cijfers en trends in de Belgische overnamemarkt

Overnameprijzen op basis gemiddelde veelvoud EV/EBITDA-multiple (*) over alle sectoren bedraagt 6,7x in 2021 - idem als vorig jaar,

Lichte daling in de waardering mogelijk omwille van de hogere rentes. De financierbaarheid van het aan te kopen bedrijf is en blijft een belangrijke parameter die impact heeft op de waardering. Waardering en rentevoeten zijn hoe dan ook met elkaar verbonden.

De sterke stijging van de overnameprijzen van de afgelopen jaren waren vooral van toepassing voor het segment transacties met hogere waarde.

De prijzen voor het segment overnameprijzen < 5 miljoen zijn eerder stabiel

AANTAL TRANSACTIES

Wanneer we de evoluties per grootteklasse bekijken, merken we dat de Belgsiche overnamemarkt veerkrachtiger is geweest voor het segment van de kleinere transacties: Voor transacties met minder dan € 5 miljoen overnamewaarde rapporteren 2 op de 3 respondenten de dealactiviteit stabiel is gebleven, of zelfs eerder toegenomen sinds 2021.

MOTIEVEN VAN DE KOPERS

Voor bedrijven blijft het realiseren van schaalvoordelen de belangrijkste reden voor

om over te gaan tot fusies en overnames,

1. toename van het belang van cross-selling nl. omzettoename door de verkoop van producten die een aanvulling vormen op de producten of diensten uit het eigen gamma

2. aantrekken van talentvolle medewerkers

3. toegang tot nieuwe buitenlandse markten

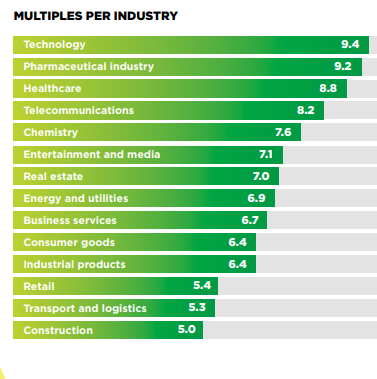

OVERNAMEPRIJZEN PER SECTOR (nauwelijks wijzigingen tov vorig jaar)

Verschillende waardering volgens sector en volgens omvang blijft opvallend.

De Technologie sector staat aan de kop met een waardering uitgedrukt als EV veelvoud van de EBITDA met 9,4 x . Ook farmacie en gezondheidszorgen blijven de 'duurste sectoren"

Energie- en nutsbedrijven en chemie blijven ook met een waardering boven het algemene gemiddelde. Zakelijke diensten, industriële producten, consumptiegoederen en onroerend goed blijven rond het algemene gemiddelde (6,7). De meer cyclische sectoren - zoals amusement en media, vervoer en logistiek, detailhandel en bouwnijverheid staan onderaan de lijst.

Bron: Vlerick Business School

Een vergelijking in Europees perspectief:

Software en IT sector staat aan de kop van de multiples waardering uitgedrukt als EV veelvoud van de EBITDA . Ook farmacie en gezondheidszorgen blijven de 'duurste sectoren"

De meer cyclische sectoren - zoals amusement en media, groot en kleinhandel en bouwnijverheid staan onderaan de lijst.

Bron: Dealsuite

(*) EV / EBITDA multiple Wat is dat precies?

EBITDA staat voor “Earnings Before Interest, Taxes, Depreciation and Amortisation”, ofwel de winst voor rente, belasting, afschrijving en amortisatie (afschrijving van immateriële activa). .

De EV / EBITDA multiple worden berekend door de schuldvrije waarde van een onderneming (ook wel de ondernemingswaarde) te delen door de EBITDA. De ondernemingswaarde of schuldvrije waarde heet in het Engels de ‘Enterprise Value’, afgekort als ‘EV’. Vandaar de term ‘EV / EBITDA veelvoud of multiple in het Engels,

De schuldvrije waarde van een onderneming (de Enterprise Value dus), is de waarde waarbij is aangenomen dat de onderneming zonder rentedragende schulden wordt gefinancierd (‘cash and debt free’). De aandelenwaarde (‘Shareholder Value’) is de ondernemingswaarde na aftrek van de rentedragende schulden en bijtelling van de liquide middelen.

Letterlijk vertaald betekent "Debt & cash free" "Vrij van schulden en liquide middelen"

In de praktijk hebben alle ondernemingen wel degelijk een bepaalde som op de bankrekening en eventueel een uitstaande schuld op moment van de overdrachtsdatum.

Met de term "Debt & cash free" geven partijen aan dat er een detailafrekening van liquide middelen en/of de schulden zal verrekend worden bij het bepalen van de definitieve overnameprijs voor de aandelen.

De debt & cash free prijs is daarbij de basisprijs. Vaak gebaseerd op een multiple (veelvoud) van de *EBITDA: winst voor afschrijvingen, intresten en belastingen.

Voorbeeld 5x EBITDA "debt and cash free"

De overdrachtsprijs is dan te berekenen als 5 x EBITDA

Tel daarbij op de beschikbare cash op moment overdracht, breng de op dat moment uitstaande bankschulden in mindering en het resultaat is de uiteindelijke overnameprijs die toekomt aan de aandeelhouder(s). Lees meer over debt and cash free

Klik hier voor aanvraag waardebepaling KMO

Volgende editie van MERGERS, ACQUISITIONS & BUYOUTS CONFERENCE - 22/02/2024

Voor meer inlichtingen over de werking van Overnamemarkt.be contacteer:

.jpg)

Guido Seghers

Manager NV Overnamemarkt

Willebroekkaai 37

1000 Brussel

02 212 25 82

0495 59 81 19

guido.seghers@overnamemarkt.be